Transakcje łańcuchowe i wewnątrzwspólnotowe transakcje trójstronne w VAT

Transakcje gospodarcze polegające na sprzedaży towarów przez jednego przedsiębiorcę na rzecz drugiego przedsiębiorcy, czy też na rzecz konsumenta stanowią „dostawy towarów” na gruncie podatku VAT. Podlegają one opodatkowaniu stawką VAT właściwą dla dostawy danego rodzaju towaru. Bardzo często w sprzedaży towarów uczestniczą więcej niż dwa podmioty, a towar wydawany jest bezpośrednio przez pierwszego podatnika na rzecz ostatniego w kolejności podmiotu. Takie transakcje, w przypadku gdy kilka podmiotów dokonuje dostawy tego samego towaru w ten sposób, że pierwszy z nich wydaje ten towar bezpośrednio ostatniemu w kolejności nabywcy, nazywane są na gruncie podatku VAT tzw. „transakcjami łańcuchowymi”.

Rozliczenie transakcji łańcuchowych na gruncie podatku VAT wymaga zastosowania szczególnych regulacji. Ponadto ustawa o VAT wyodrębnia jako szczególny rodzaj dostaw łańcuchowych wewnątrzwspólnotowe transakcje trójstronne (WTT) przewidując dla nich uproszczoną procedurę rozliczenia VAT.

W transakcjach WTT:

- trzech podatników VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich uczestniczy w dostawie towaru w ten sposób, że pierwszy z nich wydaje ten towar bezpośrednio ostatniemu w kolejności, przy czym dostawa tego towaru jest dokonana między pierwszym i drugim oraz drugim i ostatnim w kolejności,

- przedmiot dostawy jest wysyłany lub transportowany przez pierwszego lub też transportowany przez drugiego w kolejności podatnika VAT lub na ich rzecz z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego.

Transakcje łańcuchowe inne niż WTT mogą odbywać się z udziałem tak podmiotów krajowych, jak i podmiotów z innych państw, w tym państw spoza UE, w transakcjach łańcuchowych mogą także uczestniczyć – głównie jako odbiorcy końcowy – konsumenci. W dalszej analizie koncentrujemy się wyłącznie na podatnikach VAT (podatnikach podatku od wartości dodanej).

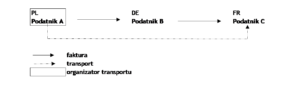

Transakcja łańcuchowa – przykład:

Transakcja na terytorium Polski:

Transakcja międzynarodowa:

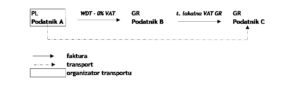

WTT – przykład:

Rozliczenie transakcji łańcuchowych niestanowiących WTT

Istnieje kilka podstawowych zasad rozliczania na gruncie podatku VAT transakcji łańcuchowych. Przyjmując, że w transakcji bierze udział trzech podatników VAT (podatników podatku od wartości dodanej):

- Do dostawy towarów w rozumieniu VAT tj. do przeniesienia prawa do rozporządzania towarami jak właściciel dochodzi między podatnikiem pierwszym a drugim oraz między drugim a trzecim. Podatnik pierwszy wystawia fakturę na rzecz podatnika drugiego, a drugi a na rzecz trzeciego.

- Jednak tylko jedna dostawa stanowi tzw. dostawę ruchomą – tj. dostawę, której należy przyporządkować przemieszenie towarów – tzn. tylko jedna dostawa towarów w przypadku międzynarodowego przemieszczenia towarów będzie stanowiła WDT/WNT; eksport/import towarów (art. 22 ust. 2-2e uptu).

- Pozostałe dostawy stanowią tzw. dostawy nieruchome – będą one opodatkowane w miejscu rozpoczęcia lub zakończenia transportu towarów (art. 22 ust. 3 uptu).

- Przypisanie dostawy ruchomej oraz dostaw nieruchomych zależne jest od tego, który podmiot w łańcuchu jest organizatorem transportu.

- W przypadku, jeśli organizatorem transportu jest pierwszy podmiot w łańcuchu – dostawą ruchomą jest dostawa pierwszego podatnika realizowana na rzecz drugiego podatnika.

- W przypadku, jeśli organizatorem transportu jest trzeci podmiot w łańcuchu – dostawą ruchomą jest dostawa zrealizowana na rzecz trzeciego podatnika, czyli dostawa drugiego podatnika na rzecz trzeciego podatnika.

- W przypadku jeśli organizatorem transportu jest drugi podmiot w łańcuchu (podmiot pośredniczący), wówczas:

a) w przypadku transakcji na terenie UE:

– dostawą ruchomą jest dostawa do podmiotu pośredniczącego – tj. dostawa pierwszego podatnika na rzecz drugiego podatnika;

– dostawą ruchomą może być jednak dostawa podmiotu pośredniczącego – tj. dostawa drugiego podatnika na rzecz trzeciego podatnika, w przypadku jeśli podmiot pośredniczący przekazał swojemu dostawcy (pierwszemu podatnikowi) numer identyfikacyjny dla transakcji wewnątrzwspólnotowych nadany mu przez państwo członkowskie, z którego towary są wysyłane lub transportowane.W przypadku transakcji łańcuchowych realizowanych na obszarze UE – podmiot pośredniczący będący organizatorem transportu ma prawo wyboru numeru VAT, który wykorzysta na potrzeby transakcji decydując tym samym, która z dostaw będzie tzw. dostawą ruchomą.

b) w przypadku transakcji z podatnikiem spoza UE:

Przyjmuje się, że wysyłka lub transport są przyporządkowane dostawie dokonanej do podatnika pośredniczącego, chyba że z warunków dostawy wynika, że wysyłkę lub transport towarów należy przyporządkować jego dostawie (art. 22 ust. 2a uptu). Przypisanie dostawy ruchomej w transakcjach realizowanych z krajami trzecimi, w przypadku jeśli to podmiot w środku łańcucha organizuje transportu bywa skomplikowane z uwagi na ww. treść art. 22 ust. 2a uptu, który formułuje dość nieostrą zasadę w tym zakresie.

Przykład 1:

Podatnik A z siedzibą w Polsce sprzedaje towar podatnikowi B z siedzibą w Grecji, B odsprzedaje ten towar podatnikowi C z siedzibą w Grecji. Podatnik A organizuje transport towarów i przewozi go bezpośrednio do podatnika C.

Rozliczenie VAT:

- podatnik A wykazuje wewnątrzwspólnotową dostawę towarów (WDT) do Grecji – dostawa ruchoma;

- podatnik B wykazuje wewnątrzwspólnotowe nabycie towarów (WNT) w Grecji;

- podatnik B sprzedaje do podatnika C z lokalnym, greckich podatkiem VAT – dostawa nieruchoma opodatkowana w miejscu zakończenia transportu.

Przykład 2:

Podatnik A z siedzibą w Polsce sprzedaje towar podatnikowi B z siedzibą w Grecji, B odsprzedaje ten towar podatnikowi C z siedzibą w Grecji. Podatnik B organizuje transport towarów i przewozi go bezpośrednio od podatnika A do podatnika C – jednocześnie podając podatnikowi A dla celów transakcji numer VAT GR.

Rozliczenie VAT (efekt jak w Przykładzie 1):

- podatnik A wykazuje wewnątrzwspólnotową dostawę towarów (WDT) do Grecji – dostawa ruchoma;

- podatnik B wykazuje wewnątrzwspólnotowe nabycie towarów (WNT) w Grecji;

- podatnik B sprzedaje do podatnika C z lokalnym, greckich podatkiem VAT – dostawa nieruchoma opodatkowana w miejscu zakończenia transportu.

Przykład 3:

Podatnik A z siedzibą w Polsce sprzedaje towar podatnikowi B z siedzibą w Grecji, B odsprzedaje ten towar podatnikowi C z siedzibą w Grecji. Podatnik B organizuje transport towarów i przewozi go bezpośrednio od podatnika A do podatnika C – jednocześnie podając podatnikowi A dla celów transakcji numer VAT PL, podatnik B jest bowiem podatnikiem zarejestrowanych dla potrzeb podatku VAT na terenie Polski.

Rozliczenie VAT:

- ponieważ podmiot pośredniczący podał dla potrzeb transakcji swój numer VAT PL (numer identyfikacyjny VAT kraju, w którym rozpoczyna się transport), dostawą ruchomą jest dostawa podmiotu pośredniczącego na rzecz trzeciego podatnika. Podatnik B wykazuje WDT na rzecz podatnika C – rozlicza je na terytorium Polski.

- dostawa podatnika A na rzecz podatnika B jest dostawą nieruchomą – opodatkowaną w miejscu rozpoczęcia transportu – tj. w Polsce, A wystawia na rzecz B fakturę z lokalną stawką podatku VAT obowiązującą w Polsce.

Przykład 4:

Podatnik A z siedzibą w Polsce sprzedaje towar podatnikowi B z siedzibą w Polsce, B odsprzedaje ten towar podatnikowi C z siedzibą w Niemczech. Podatnik A organizuje transport towarów i przewozi go bezpośrednio od podatnika A do podatnika C w Niemczech.

Rozliczenie VAT:

- podatnik A wykazuje wewnątrzwspólnotową dostawę towarów (WDT) do podatnika polskiego (podatnik B ma obowiązek rejestracji na potrzeby podatku VAT w Niemczech w celu wykazania WNT i rozliczenia dalszej sprzedaży) – dostawa ruchoma;

- podatnik B wykazuje wewnątrzwspólnotowe nabycie towarów (WNT) w Niemczech;

- podatnik B sprzedaje do podatnika C z lokalnym, niemieckim podatkiem VAT – dostawa nieruchoma opodatkowana w miejscu zakończenia transportu.

Rozliczenie WTT:

W przypadku wewnątrzwspólnotowych transakcji trójstronnych, uproszczenie rozliczeń VAT polega na tym, że ostatni w kolejności podatnik VAT rozlicza VAT z tytułu dokonania na jego rzecz dostawy towarów przez drugiego w kolejności podatnika VAT, jeżeli łącznie są spełnione następujące warunki:

- dostawa na rzecz ostatniego w kolejności podatnika VAT była bezpośrednio poprzedzona wewnątrzwspólnotowym nabyciem towarów u drugiego w kolejności podatnika VAT;

- drugi w kolejności podatnik VAT dokonujący dostawy na rzecz ostatniego w kolejności podatnika VAT nie posiada siedziby działalności gospodarczej na terytorium państwa członkowskiego, w którym kończy się transport lub wysyłka;

- drugi w kolejności podatnik VAT stosuje wobec pierwszego i ostatniego w kolejności podatnika VAT ten sam numer identyfikacyjny na potrzeby VAT, który został mu przyznany przez państwo członkowskie inne niż to, w którym zaczyna się lub kończy transport lub wysyłka;

- drugi podatnik zawiera na fakturze adnotację:

„VAT: Faktura WE uproszczona na mocy art. 135-138 ustawy o ptu”

lub

„VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”.

Rozliczenie uproszczone w ramach WTT daje zatem drugiemu podatnikowi w łańcuchu możliwość nierejestrowania się na potrzeby VAT w kraju, w których transport się kończy (por. z Przykładem 4, w którym powstał obowiązek rejestracji na potrzeby VAT u Podatnika B).

Przykład 5:

Podatnik A z siedzibą w Polsce sprzedaje towar podatnikowi B z siedzibą w Niemczech, B odsprzedaje ten towar podatnikowi C z siedzibą we Francji. Podatnik A organizuje transport towarów i przewozi go bezpośrednio od podatnika A do podatnika C do Francji.

Rozliczenie:

- Podatnik A wykazuje WDT do podatnika B, w informacji podsumowującej VAT UE składanej w Polsce wskazuje na WTT;

- Podatnik B wykazuje w Niemczech WNT nieopodatkowane i w informacji podsumowującej składanej w Niemczech WNT w ramach WTT (zakładając analogiczne wymogi w zakresie informacji podsumowującej jak w Polsce);

- Podatnik C wykazuje WNT we Francji i je opodatkowuje.

Podsumowanie

Prawidłowe rozliczenie transakcji łańcuchowych wymaga poznania kilku podstawowych zasad rozliczeń, w tym identyfikacji organizatora transportu, co umożliwia w następnym kroku prawidłowe rozpoznanie tzw. dostawy ruchomej. Warto zauważyć, że zasady rozliczeń transakcji łańcuchowych w ramach UE są analogiczne, a zagraniczni kontrahenci często mają świadomość konieczności identyfikacji tzw. dostaw ruchomym oraz nieruchomych. W razie wątpliwości w powyższym zakresie podatnicy mogą sięgać po porady podatkowe tak u polskich doradców podatkowych, jak i doradców podatkowych praktykujących w innych krajach.

O autorce:

Małgorzata Ostrowska-Krzewina

Doradca podatkowy, Zastępca Przewodniczącego Wielkopolskiego Oddziału Krajowej Izby Doradców Podatkowych, członek Rady Rozwoju Obszaru Gospodarczego w Polskiej Strefie Inwestycji Wielkopolska.

W praktyce zawodowej prowadzonej w formie spółki partnerskiej Ostrowska-Krzewina, Winiecka Kancelaria Doradztwa Podatkowego sp.p. z siedzibą w Poznaniu zajmuje się kompleksowym doradztwem podatkowym z uwzględnieniem aspektów związanych z opodatkowaniem transakcji na gruncie podatku VAT, tematyką cen transferowych, prowadzeniem działalności w specjalnych strefach ekonomicznych oraz w oparciu o decyzje o wsparciu, doradztwem w zakresie transakcji międzynarodowych, prowadzi przeglądy podatkowe oraz reprezentuje podatników w postępowaniach przed organami KAS, a także sądami administracyjnymi.